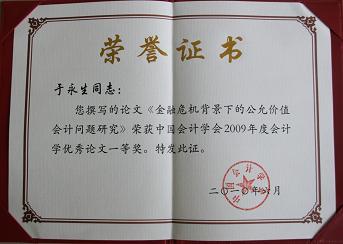

2010年6月29日,中国会计学会2009年度会计学优秀论文颁奖仪式在青岛黄海饭店隆重举行。我校于永生博士的论文“金融危机背景下的公允价值会计问题研究”获一等奖,他还代表获奖者发言并做获奖感言。本次评奖活动共收到参评论文300余篇,最后评出一等奖4篇,二等奖8篇,三等奖12篇。

至此,我院已有4位教师获中国会计学会年度优秀论文奖,做为独立完成人获一等奖此次是第一次。(Betway体育网页登录。2010年7月1日。)

附:

金融危机背景下的公允价值会计问题研究

于永生

(浙江财经学院Betway体育网页登录310018)

【摘要】公允价值会计因被指责具有“顺周期效应”而成为全球注目的焦点。本文论述了顺周期效应的根源,

即财务报告与金融监管政策的关联性和次贷产品的复杂性; 剖析了当前公允价值会计争论的实质, 即金融工具

是否应按公允价值计量。文章揭示了金融机构欲在金融工具领域废止公允价值会计、更广泛地应用摊余成本的

动机, 并在阐述美国金融工具计量实务历史经验的基础上, 论证了“将扩大公允价值应用确定为金融工具会计

长期目标”的正确性。文章还论述了识别非活跃市场和强迫交易的途径。

【关键词】金融危机公允价值顺周期效应非活跃市场金融工具

一、当前公允价值会计问题分析

(一) 关于公允价值会计的争论

由美国次贷危机引发的全球金融危机使公允价值会计备受关注。2008年3月以来, 许多美国大型金

融机构指责公允价值会计强迫确认永远不会实现的损失, 扭曲了财务报告、动摇了投资者信心, 是导致危

机恶化和蔓延的重要原因, 呼吁暂停使用第157号财务会计准则公告“公允价值计量” ( SFAS157) 。金融

机构批评和游说活动的影响如此之大, 以至于美国国会通过的《2008紧急经济稳定法案》也将公允价值

会计列为议题, 要求证券交易委员会( SEC) 调查SFAS157的“按市价计值”会计对金融危机的影响并

对其存废作出抉择。此后, 美国总统、欧盟主席及G20国峰会在讨论应对危机的策略时无不涉及公允价

值会计, 其全球关注度达到前所未有的程度。2008年12月底, SEC发布《“按市价计值”会计研究报

告》, 其结论是: 暂停公允价值会计很可能增加市场不确定性并进一步打击投资者信心。SEC的结论挽救

了公允价值会计。

1. 顺周期效应

在金融危机加剧、市场流动性恶化情况下, 表面上看, 公允价值会计的确使金融机构处于不利境地。

一方面, 它迫使持有大量次贷产品①的金融机构确认巨额且不断递增的资产减记(writedowns) 损失, 如

花旗银行2007年第三季度披露的减记损失66亿美元, 而第四季度的高达181亿美元, 其他主要金融机构

也有类似情况( IMF, 2008) , 资产大幅缩水引发了追加保证金或增加抵押资产的要求, 因为债务保证金

和抵押资产价值是根据财务报告信息确定的; 另一方面, 金融机构资产缩水导致其被迫增加监管资本额

度, 如果无法从外部及时得到资本补充, 就不得不在非活跃市场上出售所持次贷产品或其他资产, 使次贷

22

3

①

国家自然科学基金课题《会计规范全球协调与趋同中的根本性问题研究》(70672115) 阶段性成果。

与次贷相关的金融产品主要有房地产抵押贷款债券(MBS) 、债务抵押债券(CDOs) 和信用违约掉期(CDS) , 本文将这些金融产

品统称为“次贷产品”。

产品的市场估值进一步下跌并影响其他投资产品, 殃及所有金融机构和投资者, 进而产生更多的保证金和

监管资本要求, 迫使金融机构在非活跃市场上出售更多资产, 使市场价格开始新一轮下跌, 最终使这些资

产的市场估值远远低于其内在价值, 这就是所谓的“顺周期效应”。

“顺周期效应”是公允价值会计备受关注的最主要原因, 但它们之间没有直接关系。首先, “顺周期

效应”归因于财务报告与金融资本监管政策的关联性。财务报告的目标是为投资者和债权人提供决策有

用信息。公允价值会计要求资产在报告日按市场价值计量, 因为这些信息对于寻求主体资产价值的投资者

和债权人来说是有决策价值的。金融监管政策的目标是金融稳定和安全, 保证金和资产抵押制度是一种偿

债能力的保障。财务报告目标与金融监管或偿债保障政策的目标是不同的。但是, 因为监管资本额度和保

证金或抵押资产价值的确定要依据财务报告数据, 使财务报告信息有了经济后果性。例如, 如果按照美国

公认会计原则(GAAP) 确认的资产损失计入了损益或权益, 则这些损失要纳入监管资本的核算之中。因

此, 准确地讲, “顺周期效应”应归因于财务报告与金融资本监管政策的关联性, 而不是公允价值会计本

身, 采用废止公允价值会计的方法来应对该问题可能不是一个恰当的策略。

其次, “顺周期效应”与次贷产品的复杂性特征有直接关系。Ryan (2008) 认为, 产生“顺周期效

应”的原因之一是许多次贷产品具有复杂性特征, 它源于次贷参与者通过证券化、信用衍生及其他金融

操作对次贷产品的风险进行复杂分割的过程, 也与金融机构将许多次贷产品作为表外融资安排有关。因无

法获得相关财务信息, 市场参与者为安全目的通常对次贷产品出价很低或干脆回避, 许多持有这些资产的

投资者也不计成本地抛售, 造成次贷产品市场估值持续下跌并影响其他投资工具, 进而导致整个市场资产

估值恶性循环。前FASB咨询委员会委员Young (2007) 指出, 在贝尔斯登的两支基金陷入困境之后, 次

贷产品, 尤其是“债务抵押债券” (CDOs) 的不确定性充分暴露, 投资者竭尽全力搜寻CDOs资产价值和

现金流量方面的详细信息, 但这些产品的复杂性使投资者无从获得相关财务数据。Young进一步指出, 金

融市场能够消化坏消息, 但无法面对信息真空, 投资者变得如此恐慌, 以至于许多次贷产品的活跃交易市

场突然消失了。

“顺周期效应”是多种因素综合作用的结果, 公允价值会计不是直接诱因。金融机构将公允价值会计

作为“替罪羊”, 目的是转移人们的注意力, 开脱自己次贷发放泛滥和风险管理疏漏的罪名。这不利于相

关政府部门研究次贷危机的根源, 制定有针对性的应对措施; 也不利于市场参与者理解问题的实质, 重新

介入相关市场交易; 更不利于市场及早完成内部调整, 重新走向正常的运行轨道。

2. 非活跃市场的挑战

对多数次贷产品和许多其他投资工具而言, 当前市场处于非活跃状态, 主要表现在交易频率降低、交

易金额减少和要价与出价差价增大等。非活跃市场条件下, 公允价值会计面临的最主要挑战是确定当前市

场价格是否代表公允价值, 换言之, 当前市场价格是否符合公允价值定义。如果不符合公允价值定义, 属

于强迫交易, 那么这些交易价格就不能作为计量公允价值的主要参数。对于多数按市场价格确定公允价值

(即按市价计值) 的次贷产品和许多其他投资工具而言, 这种变化使公允价值会计面临很大的技术性挑

战: 首先, 对于由活跃交易转变为非活跃交易的金融工具, 主体需要判断这些非活跃市场交易是否属于强

迫交易; 如果是, 主体需要决定如何计量该类金融资产的公允价值。其次, 对于交易市场已经消失的金融

工具, 主体需要寻找恰当的估价模型(按模型计值) , 如果不存在公认的估价模型, 主体还要尽快开发适

用的估价模型。最后, 对于从“按市价计值”转变为“按模型计值”的金融工具, 尤其是复杂性次贷产

品, 由于无法获得相关市场信息或估价参数, 其公允价值计量的难度很大。从活跃市场到非活跃市场或无

市场的转变使公允价值会计对估价模型和不可观察参数的依赖程度急剧增加, 在缺乏权威计量指南情况

下, 计量结果的不确定性大大增加、可靠性也受到更多质疑, 这是公允价值会计引起广泛关注的另一重要

原因。

(二) 非活跃市场与强迫交易

在正常市场条件下, 主体在计量公允价值时也需区分活跃市场和非活跃市场, 但这一问题并不突出,

因而SFAS157和第39号国际会计准则“金融工具的确认与计量” ( IAS39) 均未提供详细指南。按照

23

SFAS157, 活跃市场是指该资产或负债的交易活动足够频繁、交易金额足够大, 能够持续地提供定价信息

的市场; 非活跃市场是指该资产或负债交易活动很少的市场, 包括价格不是当前的、报价因时间或市场创

建者不同而差异显著(如一些经纪人市场) 、很少公开发布信息的市场(如当事人对当事人市场) 等情

况。根据IAS39, 如果能够容易地、有规律地从交易所、交易商、经纪人、定价或监管机构获得报价, 且

该报价代表公平交易基础上实际、经常发生的市场交易, 则该金融工具被视为有活跃市场报价。

判断市场是否活跃的最基本原则是, 观察市场中该资产或负债的交易频率是否足以提供持续性的定价

信息, 如果某一资产或负债的交易市场无法提供持续性的定价信息, 则它可能是非活跃市场。该原则与

SFAS157和IAS39的相关定义相吻合并考虑了这些文献所描述的非活跃市场特征。如果市场能够提供持续

性的定价信息, 则该市场中资产或负债的交易频率和交易量应是充分的, 出价和要价也应处于合理区间;

反之, 如果市场无法提供持续性的定价信息, 则交易频率和交易量可能是不足的, 出价和要价差价也会很

大。交易频率、交易量和出要价差价是相互关联的因素, 交易频率降低可能是因为出要价差价增大所致,

交易量不足可能源于交易频率降低; 但这三者并不构成直接因果关系, 即交易频率降低不一定导致交易量

减少(如交易都是大额的) , 同样, 交易频率降低也不一定立即导致出要价差价增大。单从交易频率、交

易量或出要价差价中的一个因素很难判断市场是否属于非活跃市场。即使与其他市场或前期比较, 市场交

易量相对较低, 该市场仍可能属于活跃市场。但如果市场不再出现规律性的交易活动, 即使出要价差价合

理, 该市场仍可能被确定为非活跃市场。因此, 判断市场是否活跃要观察该市场是否存在规律性的交易活

动, 换言之, 它是否能提供持续性的定价信息。

按照SFAS157, 公允价值是计量日市场参与者之间的有序交易价格, 而不是强迫交易价格; 有序交易

是指市场参与者在全面分析自身和市场情况之后从容地作出交易决策, 而强迫交易是指强迫清算或被迫出

售。根据IAS39, 公允价值不是主体在强迫交易、强迫清算或亏本抛售中收到或支付的金额。在正常市场

情况下, 主体的公允价值计量实务很少涉及强迫交易问题。事实上, 市场监管部门和会计准则制定机构一

直强调使用市场报价, 反对以强迫交易为由选择其他参数计量公允价值。如SEC (2004) 曾批评以“市

场供求不均衡”为由放弃使用外部定价渠道报价信息的做法。因而, 除非有充分证据表明市场交易发生

于非自愿双方之间, 任何排斥使用市场报价的做法都是不恰当的。

强迫交易通常不会出现在活跃市场中。非活跃市场中可能存在强迫交易, 但不尽然。市场交易量

大幅下降不一定说明这些交易都是强迫交易。但是, 在非活跃市场情况下, 主体不能将所有市场价格

都视为计量公允价值的主要参数, 如果有证据表明交易是强迫交易, 该交易价格就不能用于计量公允

价值。在非活跃市场情况下, 确定某一交易是否属于强迫交易要考察两方面情况: 首先, 考察资产出

售者的境况和介入相关交易的原因, 如果因财务压力或监管要求而出售, 则该交易可能是强迫交易;

其次, 考察市场具体情况, 如果主体因财务压力或监管要求而出售, 同时市场仅存在很少潜在买家,

则该交易应是强迫交易。因而, 判断某一交易是否属于强迫交易要从交易主体和市场状况两方面进行

综合考虑。

(三) 《2008紧急经济稳定法案》的公允价值会计议题

2008年10月美国通过了举世瞩目的《2008紧急经济稳定法案》, 也称“美国救市法案”, (以下

简称“救市法案”) 。救市法案提出了一系列拯救美国金融市场的举措, 其中有两部分内容涉及公允价

值会计: 第132节指出, 从公众利益和投资者保护的角度考虑, 如果暂停SFAS157是恰当的, SEC应

履行这种法定权利; 第133节要求SEC研究SFAS157的“按市价计值”会计规范, 考察这些规范是否

适用于金融机构。根据美国1934年颁布的《证券交易法案》, SEC有责任指定用于规范财务报表编制

的会计准则。救市法案重申SEC的这种法定权利, 其用意是暗示: 如果SEC的相关研究证明“按市价

计值”会计是引发2008年金融危机的诱因之一, SEC就应暂停其使用, 对其进行修订或使用其他替代

会计方法。这说明金融机构要求暂停SFAS157的呼声和游说活动已影响了参众两院的政治家。尽管他

们没有直接采取行动, 但要求提交研究报告并暗示在恰当时行使相应权利, 这客观上给会计界、会计

准则制定部门和SEC施加了很大压力。但从另一角度分析, 救市法案没有直接停止使用SFAS157, 说

24

明参众两院的政治家们对公允价值会计问题的看法还存在分歧, 未能在废止公允价值会计上达成共识,

最终只好把皮球踢给SEC。

分析救市法案的公允价值会计议题, 还发现另外一个问题。救市法案建议SEC在恰当情况下中止

使用SFAS157, 但事实上SFAS157没有要求或允许对任何资产或负债进行公允价值计量。出于统一和

简化公允价值计量指南之目的, SFAS157 修订了公允价值定义、制定了计量框架、增加了披露内容,

这些规范适用于要求或允许公允价值计量的其他会计文告。在美国GAAP中, 要求或允许公允价值计

量的会计规范分散在40多项财务会计准则公告和其他会计文告中。暂停使用SFAS157的结果就是取消

了能够增加公允价值计量可比性和可操作性的统一指南, 没有减少任何要求或允许公允价值计量的会

计规范。从这个角度分析, 救市法案第132节的建议是荒唐的、可笑的, 它不会减少金融机构实施公

允价值会计的压力。

还有一个问题需要特别注意。尽管救市法案第132节重申SEC具有暂停SFAS157的法定权利, 但第

133节却主要针对“按市价计值”会计。会计实务界通常将公允价值会计划分为“按市价计值”和“按

模型计值”。救市法案所关注的“按市价计值”仅是公允价值会计的一部分内容。“按市价计值”一般指

按相同或相似金融工具的市场价格对所持金融工具进行估值并将其变动计入当期损益。在当前市场情况

下, “按市价计值”对金融机构的影响最大, 因为它要求将金融工具市场价值的变动直接计入损益。那

么, 金融工具不“按市价计值”又应如何计量呢, 重新采用以成本为基础的计量方法吗? 这可能是金融

机构游说参众两院暂停SFAS157的真正目的。因此, 从本质上分析, 当前公允价值会计问题的核心是金

融工具是否应按公允价值计量。

二、金融工具与公允价值会计

(一) 美国金融工具计量实务的历史经验

在美国经济大萧条之后, 新组建的SEC一直在会计实务中推行稳健政策, 在会计计量中贯彻历史成

本原则、停止与公允价值相关的会计实务。就金融工具而言, 银行所持“投资证券”本来是按市场价值

计量, 但该实务也在1938年被废止( SEC, 2008) 。在此后的三、四十年中, 金融工具计量主要使用基于

成本的会计方法。这种情况在20世纪70年代中期有所改观。在1973和1974年, 许多证券遭遇市场价值

大幅下跌, 但企业财务报表却没有反映这些情况。1975年市场转暖之后, 实务界不清楚是否可以将已计

提减值的证券恢复至先前的账面金额。为满足实务需要, 财务会计准则委员会( FASB) 发布SFAS12, 要

求所有可交易证券按成本与公允价值孰低计量, 但债务证券仍按摊余成本核算。基于历史成本的计量方法

不适用于市场价值波动频繁的金融工具。

20世纪80年代爆发的“储蓄和贷款危机” (以下简称“储贷危机”) 进一步暴露了历史成本应用于

金融工具计量的缺陷和不足。储蓄和贷款协会(以下简称“储贷协会”) 通过储蓄账户和其他短期债务筹

集资金, 将其以长期(如30年) 固定利率抵押贷款的形式发放给购买居住性房地产的借款人。对储贷协

会而言, 如果固定利率抵押贷款收益高于吸收存款或其他短期债务所发生的资金成本, 就会有盈余, 反之

则发生亏损。因而市场利率变动风险是储贷协会面对的最主要风险。如果存款或其他短期债务的资金成本

高于固定利率贷款的收益, 则储贷协会只能坐以待毙, 因为贷款收益是长期锁定不变的。另外, 如果市场

利率上升, 储贷协会以前所发放的抵押贷款的市场价值也随之下降, 因为市场会使用当前的市场利率贴现

这些贷款的现金流入, 而不是使用贷款发放时的市场利率。在20世纪70年代末至80年代初的美国, 受

通货膨胀影响, 市场利率逐年攀升, 储蓄或短期债务融资的资金成本由7%上升到11% ( Salam, 1994) 。

结果, 许多储贷协会为吸收存款所支付的利息高于从固定利率抵押贷款所获得的利息收入。如果出售这些

抵押贷款, 储贷协会可能遭受更大的损失, 因为利率提高使这些贷款的市场价格已大大缩水。一些储贷协

会所持抵押贷款的市场价值已低于其债务的市场价值, 因而它们事实上已资不抵债。但在历史成本模式

下, 上述损失无法在储贷协会的财务报表中体现出来, 因而监管部门和投资者无法察觉到这些金融机构偿

债能力的实质性变化。更有甚者, 一些偿债能力恶化的储贷协会为摆脱困境而冒险投资风险更大的工具,

而这往往使其财务状况进一步恶化。如果在储贷行业使用“按市价计值”会计, 监管机构和投资者就会

25

及时发现这些金融机构的问题, 及时采取措施, 从而降低国家进行经济干预而发生的财政损失( Franklin,

1994) 。投资者也认识到, 基于历史成本的金融机构财务报表不仅未能为监管部门和投资者发出预警, 甚

至误导投资者对这些金融机构的判断, 因而强烈呼吁FASB重新考虑历史成本模式是否适合于金融机构

(黄世忠, 1997) 。在全面分析了20世纪70年代证券市场波动和80年代储贷危机的经验和教训之后,

SEC确定了在金融工具计量实务中逐渐用公允价值会计取代历史成本模式的政策。时任SEC主席Breeden

(1990) 指出, “SEC认识到金融机构会计由历史成本模式转变为公允价值模式是一个艰巨的任务, 我们

当前正对这些问题进行研究, 努力的目标是尽可能地取得恰当运用公允价值进行计量的财务报告”。在

SEC的推动下, FASB开始着手制定使用公允价值计量金融工具的会计准则。1990年3月和1991年12

月, FASB分别发布SFAS105和SFAS107, 主要解决金融工具公允价值计量信息的披露问题。1993年5

月FASB发布SFAS115, 将债务和权益证券投资划分为交易性的、可出售的和持有到期的, 并要求对前

两类别使用公允价值计量; 1997年6月又发布SFAS130, 解决资产和负债的公允价值计量变动绕过损

益表直接计入权益的问题, 为公允价值会计的进一步拓展作好了铺垫。衍生金融工具的创新和发展对

基于成本的计量模式提出了更大的挑战。这些工具通常只有很少或根本没有初始投资, 但由于杠杆作

用, 其后续价值波动可能很大。因此, 历史成本无法恰当反映衍生工具的风险或后续价值变动。为应

对这种新的实务需要, FASB于1998年6月发布SFAS133, 要求所有衍生工具按公允价值计量并将其

变动计入损益。

从以上论述可以看出, 公允价值会计在金融工具领域应用的发展与证券市场波动、经济危机和金

融工具创新有直接联系。20世纪70年代中期的股票市场波动暴露了用历史成本计量权益证券投资的局

限性, 80年代的储贷危机引发了对“历史成本模式是否适合金融机构”的广泛讨论。之后, SEC和

FASB确立了逐步在金融工具计量实务中推广公允价值会计的基本原则, 因为“金融工具的公允价值描

述了市场对金融工具直接或间接包含的未来净现金流量现值的估计, 所用的贴现率反映了现行利率和

市场对现金流量可能发生风险的估计; 公允价值信息能更好地使投资者、债权人和其他使用者评估一

个主体的投资和财务策略的结果” ( FASB, 1991 ) 。90年代, 衍生金融工具迅速发展从根本上动摇了

历史成本在金融工具计量实务中应用的基础。随着衍生工具应用不断增加, 介入相关交易的金融机构

越来越多, 但历史成本模式无法反映这些工具价值的真实情况, 使许多金融机构遭受了巨额损失, 例

如一家金融机构的衍生工具投资损失高达10亿美元( Thomas, 1994) 。这些事件进一步增强了SEC和

FASB在金融工具领域继续扩大公允价值计量应用的决心, 使它们坚信“公允价值是金融工具最相关的

计量属性, 也是衍生工具唯一相关的计量属性” ( FASB, 1998) 。可见, 美国“将扩大公允价值应用确

定为金融工具会计的长期目标” ( FASB, 2007) 是在总结三十多年来金融工具计量实务的历史经验和

教训基础上审慎考虑后做出的重大决策。

(二) 摊余成本和混合计量

不论在国际财务报告准则( IFRSs) 还是在美国GAAP中, 摊余成本都是金融工具的重要计量属性之

一。SEC (2008) 调查发现, 在美国金融机构资产负债表上只有45%资产和15%负债按公允价值计量。

金融机构的多数资产和负债是按摊余成本核算的。按照摊余成本会计, 在某一金融资产的存续期内, 主体

一直使用该金融资产入账时的未来现金流量和风险调整贴现率(即历史成本信息) 对其进行核算。在该

模式下, 金融机构可随意进行利润操纵, 因为它们所持有的金融工具通常具有很好的流动性, 更是因为在

其所持对冲工具中既包含着累计未实现利得又包含着累计未实现损失, 可以有选择地处置其投资组合工具

的累计未实现利得(或损失) , 以提高(或降低) 其净利润。因为金融机构通常持有大量对冲工具, 此类

利润操纵在每一会计期间都可以进行。可见, 对金融机构而言, 摊余成本会计是它们进行盈余管理或掩盖

管理疏漏的有效手段。

IFRSs和美国GAAP要求不同的金融工具使用不同的计量属性进行核算, 即所谓的“混合计量”模

式。在混合计量模式下, 金融机构可以通过对所持有金融工具的类别划分, 为某一资产或负债选择希望的

计量属性。例如, 根据SFAS115, 主体可以选择将某一证券划分为交易性的、持有待售的或持有到期的,

26

从而选择对其使用不同的计量属性进行计量。因而, 混合计量模式也为金融机构盈余管理提供了空间。

三、关于金融工具计量问题的思考

金融危机情况下的公允价值会计问题实质上就是金融工具是否应按公允价值计量的问题, 因而, 除了

非活跃市场的挑战之外, 更主要的问题是探讨对金融工具而言是否存在优于公允价值的计量基础以及如何

更好地改进当前金融工具计量实务。

(一) 静态计量基础与动态资产或负债

公允价值在金融工具计量实务的发展与一些经济事件相关联。除了20世纪30年代美国经济大萧条之

外, 其他经济事件都促进了公允价值应用的发展。市场监管部门和会计准则制定机构在总结这些经济事件

的经验和教训过程中渐渐认识到, 静态计量基础不适用于市场价值不断波动的动态资产或负债, 因为它既

不能促使管理层建立科学的管理模式, 又不能客观、透明地反映这些资产或负债的真实市场价格, 使投资

者及时了解主体的财务状况和经营结果, 进而适时调整投资决策。历史经验和研究文献均表明, 历史成本

这种静态计量基础仅适用于相对稳定的经济环境。公允价值是一种面对市场的动态计量基础, 它是市场波

动频繁化、全球经济一体化情况下金融工具这类动态资产或负债唯一相关的计量基础。绝大多数实证研究

也支持公允价值比历史成本更能反映金融工具市场价值的结论。事实上, 公允价值对金融工具的相关性是

不言而喻的。批评“公允价值强迫确认永远也不会实现的损失”是很荒谬的。无论主体继续持有还是立

即处置某一证券, 只要该证券市场价值下跌, 就说明主体发生了损失, 这是必须面对的经济现实。将

“顺周期效应”归咎于公允价值也是没有根据的。市场估值持续下跌可能源于财务报告与金融监管制度的

关联性和次贷产品的复杂性, 或者是危机初期市场的过度反应。公允价值会计只是及时、恰当地反映了这

种经济现实, 它并没有参与其中, 因而有人将废止公允价值会计比喻为“枪毙信使” ( SEC, 2008) 。虽

然当前金融危机给公允价值会计提出新挑战, 但废止公允价值会计的事件不会重现, 因为, 在当前财务报

告所用的各类计量基础中它最适用于动态资产或债务的计量实务。

(二) 公允价值会计与金融机构财务报告透明度

金融工具会计的透明度问题也是当前热点议题。如G20峰会报告要求提高金融机构财务报告的透明

度, 国际金融协会( IIF) 和国际稳定论坛( FSF) 也认为当前金融机构财务报告透明度不足问题亟待解

决。Barth和Schipper (2008) 将财务报告透明度定义为财务报告以使用者容易理解的形式反映主体内在

经济状况的程度。根据该定义, 财务报告透明度的高低取决于主体的财务报告是否传递了关于其内在经济

状况的真实信息, 还取决于所用传递方式是否易于投资者理解。依据这个标准, 当前金融机构财务报告透

明度不足问题突出表现在两个方面: 一是金融机构表外融资交易安排, 二是金融工具计量实务。本文只讨

论后者。目前, 金融机构资产负债表上的资产和负债大多使用基于历史成本的计量基础进行核算; 另外,

金融工具所用的计量基础也十分“混乱”, 即使相同计量基础的金融工具, 由于被人为地划分为不同类

别, 对价值变动处理方式也截然不同, 有的计入损益, 影响净利润, 有的计入权益, 影响净资产。基于历

史成本的计量基础和“混合”计量模型均严重影响了金融机构财务报告的透明度。在当前各类财务报告

的计量基础中, 公允价值是唯一能提高金融机构财务报告透明度的计量基础。绝大多数投资者认同该观

点, 如许多投资者指出, 他们不会使用排斥公允价值的金融机构财务报告; 还有投资者强调, 公允价值会

计能提供最透明的投资工具财务信息( SEC, 2008) 。

全面有效的公允价值会计可以透明地反映金融机构的内在经济状况, 降低市场信息的不对称性, 便于

投资者正确评价管理层的管理水平和经营业绩。但是, 由于股东和代理人(即管理层) 都是利己的经济

人, 追求自身效用的最大化。在信息不对称情况下, 管理层可能存在更多“道德风险”机会。公允价值

会计能将在历史成本计量基础下只有管理层了解的“内幕”公布于众, 既使管理层面临更多的外部压力

又压缩了他们操纵财务报告、“摆脱”困境的空间。而在基于历史成本的计量基础和混合计量模式下, 管

理层通常能够通过一些会计方面的运作掩饰一些经营管理方面的失误, 因而除非出现重大经营事故, 管理

层总是有机会和余地使其财务报告指标达到约定水平, 进而获得高额酬金和奖励, 这可能是管理层青睐摊

余成本和混合计量模型的主要原因。

27

(三) 改进金融工具计量实务的建议

如上文所述, 金融机构财务报告中确认的金额是基于多种计量基础的结果, 这些计量基础包括公允价

值、摊余成本和成本与公允价值孰低等。换言之, 金融机构财务报告中确认的各种金额是基于不同计量基

础的、性质完全不同的计量结果, 而“总资产”或“净利润”则是这些不同性质计量结果的“混合物”。

Barth (2006) 认为, “混合计量模式”不仅从概念上难以让人接受, 而且也给使用者理解财务报告信息增

加了困难, 另外, 这还意味着类似的经济事项可能会有完全不同的会计处理。混合计量模式为金融机构盈

余管理提供了空间, “大大增加了这些金融机构基于会计目的的交易” ( SEC, 2005) , 同时它也无法正确

反映金融机构的金融工具投资组合的净价值和风险。很显然, 运用单一计量基础能消除目前金融机构财务

报告中的许多问题。对于金融工具计量实务而言, 这种单一计量基础只能是公允价值。事实上, IASB也

认为, 在当前各种计量基础中, 公允价值是最优的, 因为它满足财务报告信息有用性特征并且是唯一具有

综合性和内在一致性的计量基础(Barth, 2006) 。FASB也多次强调, 公允价值是金融工具最相关的计量

基础。金融工具全部按公允价值计量是提高金融机构财务报告透明度, 改革当前金融工具财务报告问题的

最有效途径。

主要参考文献

黄世忠. 1997. 公允价值: 面向21世纪的计量模式. 会计研究, 12: 1~4

Declaration of the Summit on FinancialMarkets and theWorld Economy, November 2008

Emergency Economic Stabilization Act of 2008, Section 132, 133

FASB. 1991. SFAS107, Disclosures about FairValue of Financial Instruments

FASB. 1998. SFAS133, Accounting forDerivatives and Hedging Activities

FASB. 2006. SFAS157, FairValueMeasurements

FASB. 2007. SFAS159, FairValue Op tion for FinancialAssets and Financial L iabilities

Franklin Allen & Elena Carletti. 1994. Market - to - MarketAccounting and L iquidity Pricing, Journal ofAccounting and Eco2

nomics, p. 358~378

Financial Stability Forum ( FSF). 2008. Report on EnhancingMarket and Institutional Resilience

Institute of International Finance ( IIF). 2008. Interim Report of the IIF Committee onMarket Best Practices

InternationalMonetary Found ( IMF). 2008. Global Financial Stability Report

IASB. 2006. InternationalAccounting Standards No. 39, Financial Instrument: Recognition andMeasurement

Mary E. Barth and Katherine Schipper. 2008. Financial Reporting Transparency, Journal ofAccounting, Auditing & Finance,

Sep tember, p. 173~190

Mary E. Barth. 2006. Including Estimates of the Future in Today.s Financial Statements, Accounting Horizons, Sep tember,

p. 271~285

Michael R. Young. 2007. FairValue Accounting and Subp rime

SEC. 2004. Accounting and Auditing Release

SEC. 2008. Report and Recommendations Pursuant to Section 133 of the Emergency Economic Stabilization Act of 2008: Study

onMark - To - MarketAccounting, p. 4~5, 34~36, 110~115, 139~146, 181~185

SEC. 2005. Report and Recommendations Pursuant to Section 401 ( c) of the Sarbanes - Oxley Act of 2002 On Arrangements

with Off - Balance Sheet Imp lications, Special Purpose Entities, and Transparency of Filings by Issuers

Stephen G. Ryan. 2008. Accounting in and for the Subp rime Crisis, Stern School of Business, New York University

Salam, AhmadW. 1994. Congress, regulators, RAP, and the savings and loan debacle, CPA Journal

Testimony of Richard C. Breeden, Chairman, SEC, before Committee of Banking, Housing and Urban Affairs ofUnited States

Senate on Issues Involving Financial Institutions and Accounting Princip les, Sep tember 1990

Thomas R. Weirich &Lynn E. Turner. 1994. What.sNew in Derivative Regulation, the Journal of Corporate Accounting and

Finance, Autumn, p. 1~16

28

English Abstracts ofMa in Papers

Study on Fa ir Va lue and Histor ic Cost Accoun ting under the Curren t Financ ia l Cr isis

Zhou M ingchun & L iu X ihong

With the expansion and deterioration of financial crisis, fair value accounting standards are subject to much attention. The finance industry

thinks that fair value makes financial crisismore serious and demand fair value accounting be modified. Therefore, this article made a deep stud2

y on fair value and historic cost accountingmethods. We think that fair value accounting comp lieswith decision usefulness and the need of finan2

cial innovation, and it is in favor of cap italmaintenance and rep resents the operation results of enterp risesmore faithfully. But it lacks reliability

and maneuverability to some extent. By comparison, historic cost accounting has the advantages such as reliability, objectivity and validity. But

the advent of knowledge economy and information era make the environment change which used to be in favor of historic cost , and lack of rela2

tivity is the biggest challenge to historic cost. In conclusion, considering the specific economic environment in our country, the development

trend of financial report in our country in the long run is that we should adop t historic cost as the basic accounting framework and supp lement

with fair value and other measurement methods.

Research on Fa ir Va lue Accoun ting Issues under the

C ircum stance of Subpr ime F inanc ia l Cr isis

Yu Yongsheng

Fair value accounting is widely blamed for its p rocyclicality due to worsening the subp rime crisis. This paper addresses the origins of the

p rocyclicality, that is the correlations between financial reporting information and financial regulations. The paper exp lores the root of the argu2

ment about fair value accounting, that is whether financial instruments should be measured by fair value. The paper p roves that fair value

should be used as the sole basis for financial instruments. The paper also reviews the challenges that fair value accounting will face under the

circumstance of non - active markets and puts forwards relevant suggestions.

Study on the Informa tion Cla ssif ica tion and Presen ta tion Recogn ized

in the Business Financ ia l Sta temen ts

Zhang J inruo & Song Ying

Now, there are absent in consistency in the information classification and p resentation among three types of financial statements. B /S sheet

classifies information based on liquidity. I/S classifies revenue information based on the attribute, and classifies expense information based on

function or attribute. Cash flow statement classifies information based on cash resource and the attribute of the transaction. The difference a2

mong these statements will reduce the consistency among the specified information in the statements, then to reduce the ability to reflect the fi2

nancial p icture of the entity. The purpose of this paper is to study the reconstruction on the information classification and p resentation recognized

in the business financial statements, then to enhance the role of the information recognized in the financial statements. The authors think that

the reconstruction should obey the sequential logic of CF. Financially, the authors concludes thatwe need not to make great change to Chinese

accounting standards concerning financial statements.

TheWork ing Cap ita l Survey of Ch inese listed Compan ies: 2007—2008

W ang Zhuquan et al.

The paper conducts a survey on Chinese listed companies about the situation of the working cap ital management performance in 2007 and

2008 and the trend of the working cap italmanagement performance from 2007 to 2008, and ranks the working cap italmanagement performance

of Chinese listed companies based on days of operationalworking cap ital by factors and by channels. By comparative analysis, the survey dem2

onstrates: in the context of financial crisis, the working cap italmanagement performance of Chinese listed companies in 2 /3 of all industries fell